目次

アメックス・プラチナカードは、文句なしの高級クレジットカードであり、所有しているだけでも素晴らしいステータスです。特に男にモテるようになる(笑)

やはり気になるのは、アメックス・プラチナカード申込の基準や審査、そしてサービス内容でしょう。私もアメックスゴールドからインビテーションの年会費無料でお試しアップグレード出来たのですが、プラチナカードはゴールドカードとはまたひと味違った使い方が出来るカードです。

そこで、この記事ではアメックス・プラチナカード取得方法やサービス内容について解説します。

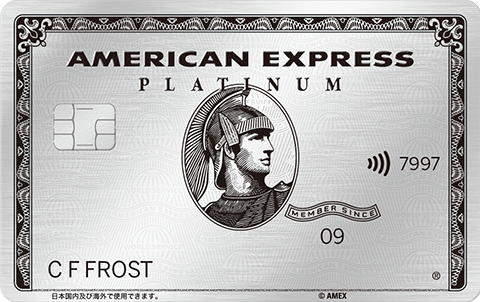

新しくなったアメックス・プラチナカード

2019年アメックス・プラチナカードがリニューアルし、これまでのプラスチックカードから金属製のメタルカードへと変更されました。

すでにアメリカやオーストラリアでは、メタルカードの導入が試験的に行われていましたが、今回日本でも本格的に導入されています。

プラスチック製のプラチナカードでも十分重厚感がありましたが、やはりメタルカードであるセンチュリオンとは若干質感に隔たりがあったのも事実です。

アメックス・プラチナカードの年会費は、他のクレジットカードよりも年会費143,000円(税込)と高いため、より特別感を望む声があり、今回はその声に応える形でのリニューアルと言えるでしょう。

実際に所有してみると、その重厚感や高級感は、やはり特別という印象を与えてくれます。

もちろんメタルカードに変更されただけでなく、サービス面に関しても、さらに進化していますので、後ほどサービス面で向上した部分を紹介します。

そんな高級感が漂うアメックス・プラチナカードに申込むには、どのような資格や基準が必要になるのでしょうか?

申し込み方法と審査について

2019年12月現在ではインビテーション制ではなく、公式ページからの申し込みが可能となっていますが審査基準は変更になっていないと見られています。

つまり誰でも簡単に作ることができないカードであり、選ばれた人だけが所有できるカードになります。

簡単に言うなら、アメリカン・エキスプレスから、ぜひこの方にプラチナカードを持って欲しいと思ってもらえるようになる必要があります。

では、現時点でどのような方法でアメックス・プラチナカードに申込むことができるのでしょうか?

- インビテーションをアメックスから受け取る

- すでに会員になっている友人に紹介してもらう

- 空港などで勧誘を受ける

- ホームページから公式サイトで申し込む

プラチナカードを申し込めるようになるためには、アメックスでの利用実績が審査で非常に重要なポイントとなります。

少なくとも、アメックス・ゴールドカードを所有しており、一定期間にわたって利用した実績があることで審査通過の可能性は十分高くなりうるでしょう。

また当サイトの運営者である私からの紹介という形でプラチナカードを以下のボタンからお申し込みもできますので検討してみてください。

当サイトからの申し込み限定で、通常40,000ボーナスポイントが最大60,000ポイントとなるので確実にお得でしょう。

アメックス会員の場合ですが、カードを定期的に利用していてアメックスの定める基準に達した場合、プラチナカード入会のインビテーションカード(招待状)が郵送されてきます。

↑2017年頃のインビテーションです。

しかし、実際には年間どれくらいの金額を使用すればインビテーションカードが届くかなどの情報は公開されていません。

あくまでネット上での統計をみてみると、年間200万円以上の利用でインビテーションが届いたという方もいらっしゃいます。

2019年以前にインビテーションが届いた私の場合でもやはり年間の決済額が300万くらいありましたので届いてもおかしくないかなとは思っていました。

2番目の方法は、すでにアメックスの最高グレードとなるセンチュリオンを所有している方からの紹介です。

すでに実績を十分にお持ちのご友人がいらっしゃるなら、その方が紹介してくだされば、インビテーションカードが手元に送られることもあります。

3番目の方法は、アメックスの勧誘を行なっているイベント現場で、直接スタッフに交渉するというものです。

必ず成功するわけではありませんが、可能性がゼロというわけでもありません。

現在、アメックスカードを所有している、もしくは提携カードを所有し、一定金額以上の使用があるなら、直接交渉でも可能性は十分あるでしょう。

基準となる年収

Tumisu / Pixabay

アメックス・プラチナカードに申し込むための基準となる年収はいくらくらいなのでしょうか?

まず公式の申込基準について確認してみましょう。

アメックスが公開している申込基準は、以下の3点のみです。

- 20歳以上

- 安定した収入

- 日本国内に居住していること

これはアメックス・グリーンカードに対する申込資格となりますが、基本的にプラチナカードでも変わりません。

ですからアメックスは、年収がいくら以上であれば良いという資格については触れていないのが現状です。

しかしアメックス・プラチナカードのインビテーションを受取っている方の統計を確認すると、年収は500万円以上の方が多いようです。

年会費である程度収入の分類、仕分けがなされているからでしょうか。

皆さんが考えているような年収1000万~2000万以上の年収というわけではないようです。

では500万円以上の年収があれば、必ずインビテーションカードを受け取られるわけでもありません。

あくまで年収500万円ほどあれば、可能性があるという意味になるでしょう。

限度額は?

通常クレジットカードには、1ヶ月の利用限度額というものが設定されており、無制限に利用することはできません。

もちろん例外となるようなカードが存在しないわけではありませんが、通常は限度額があります。

アメックス・プラチナカードの利用限度額はいくらになるのでしょうか?

限度額は、一定の金額というよりは、申込者の年収や毎月の利用額に比例するのが一般的です。

ですから単純に自分と他人の限度額を比較することはできません。

あくまで統計上になりますが申込をした段階では、限度額は年収の5%ほどに設定されているようで、一部のユーザーからは少し苦情みたいのが上がっているのを見かけました。

アメックスの利用履歴があり、年間100万円以上の実績があれば、限度額が100万円ほどに設定されることもあります。

つまり、利用状況に応じて、限度額を引き上げていくのがアメックスの方法です。

一方では昨年あまりアメックスプラチナを利用しなく、限度額が引き下げられたという話もチラホラ聞きますので『安定して利用する』のがオススメの利用方です。

アメックスの初期限度額はある程度低く設定されていますが、一時的に大きな買い物をする時は利用限度額を引き上げてもらうことも可能です。

プラチナデスクに相談してみましょう。

こんなにある!アメックス・プラチナカードならではのサービス

アメックスカードは、通常のグリーンカードであっても、他社のゴールドカード以上にサービスが充実しています。

ましてアメックス・プラチナカードともなると、他社とは比較にならないほどのサービスが用意されており、ラグジュアリーな気分を味わえます。

- プラチナ・コンシェルジェ・デスク

- 2 for 1ダイニングby招待日和

- ホテル・メンバーシップ ★これがすごい!

- ファインダイニング

- ファインホテル&リゾート ★これがすごい!

あまりにもサービスが多いため、上記のサービス5点に重点的にご紹介します。

プラチナ・コンシェルジェ・デスク

コンシェルジュサービスは、他社のゴールドカードでも行なっていますが、アメックス・プラチナカードはランクが異なります。

コンシェルジュサービスを他社に依頼しているクレジットカードも多い中、アメックス・プラチナカードの場合、ほとんどが正社員の対応です。

そのため1人1人のクオリティが非常に高く、旅行や食事、買い物、娯楽などについて、24時間365日いつでも提案してくれます。

特に旅行の計画を自分で立てると、かなりの時間が必要になりますが、旅行の日程を伝えるだけで、交通から宿泊まですべてをすぐに手配してくれます。

中でも、航空券の手配は非常に優れています。

コンシェルジュ経由で航空券を手配すると、チケットをとりあえず抑えておくという選択も可能です。

もちろん数日間という制限はありますが、自分で予約を取る場合、予約後すぐに入金しなければならないので、非常に便利と言えるでしょう。

無理難題でなければ、ほとんどのリクエストに答えてくれる秘書のようなものを手に入れられるのは、生活を大きく変えるほどのメリットです。

2 for 1ダイニングby招待日和

日本のレストランや料亭の中には、一見さんお断りとしている店があります。

こうした料亭の数は決して多くはありませんが、本物の高級料亭になると初めての利用の際、予約ができない、もしくは断られる可能性が高いでしょう。

しかしアメックス・プラチナカードのコンシェルジュに予約を依頼すると、個人では予約できないような高級料亭の予約も可能です。

もちろんすべての料亭の予約が可能になるというわけではありませんが、かなりの確率で一見さんお断りという料亭やレストランの予約もできるようになるでしょう。

実際、過去の例を見てみると、個人で電話をして予約を拒否されたレストランに、アメックス・プラチナカードを通じて予約依頼をしたところ、きちんと予約が取れたという事もあったようです。

ホテル・メンバーシップ

ホテル・メンバーシップとは、特定の高級ホテルのメンバーになり、数々の優待を受けられることです。

通常、高級ホテルのメンバーシップに入るためには、年間数十日間の宿泊が求められるなど、かなり条件が厳しくなります。

条件が厳しい分だけ、受けられる優待が大きくなるため、ほとんどの方はメンバーシップに入ることはできません。

しかし、アメックス・プラチナカードを所有すると、高級ホテルのメンバーシップに無条件で登録できるようになります。

以下のホテルのメンバーシップもしくはVIPプログラムに登録可能です。

- MARRIOTT BONVOY (マリオット ボンヴォイ)

- ヒルトン・ホテルズ(ヒルトン・オーナーズ)

- ヒルトン・ワールドワイド

- シャングリラホテルズ&リゾーツ

すべて世界中にある超高級ホテルです。

こうしたホテルのゴールド会員~プラチナ会員並の優待を自動的に受けられるようになります。

これらはホテルによって変わりますが、年間30泊~50泊程度を行わないと会員になれないというハードルが高い会員資格をアメックスプラチナカードを所有するだけで会員になれるのです。

例えば、以下のような優待がついてきます。

- 朝食無料サービス

- アーリーチェックイン

- レイトチェックアウト

- スパ&プール無料サービス

- 無料アップグレード

- ウェルカムプレゼント

上記以外のサービスもありますが、主だった優待は以上のようになります。

このゴールド会員資格を取得出来るだけでも、年会費の元を取れるんじゃないかというくらい素晴らしく高評なサービスになっています。

ファインダイニング

ファインダイニングとは、国内の厳選されたレストランで、先ほどのホテルのような特別な優待を受けられるシステムのことです。

現在は、50以上の高級レストランが登録されているおり、どのレストランも一流になります。

受けられる優待は以下のようなものです。

- レストランの独自の優待

- レストラン使用後のお土産無料プレゼント

- 個室仕様料の優待

- シェフおすすめメニュー1品を無料で提供

- ウェルカムドリンク無料

- デザート1品無料

やはりプラチナカードを所有していることによる、特別な優待サービスと言えるでしょう。

ファインホテル&リゾート

アメックス・プラチナカード会員になると、ファインホテル&リゾートというサイトから特別にホテルなどの予約ができるようになります。

類似している優待としては、高級ホテル・メンバーシップがありましたが、ファインホテル&リゾートはアメックス・プラチナカード独自のサービスになります。

ですから先ほどの4つのホテル以外の世界中のホテルで独自の優待を受けられます。

- 12時からアーリーチェックイン

- お部屋の無料アップグレード

- 滞在中の朝食無料

- 16時まで部屋を利用できるレイトチェックアウト

- WiFi利用無料

- 100ドル相当のオテルオリジナルプレゼント

ホテルの状況によって優待が適用できない場合もありますが、基本的にはプラチナカードのコンシェルジュとHPからの予約によって優待が適用されます。

アメックス・プラチナカードがいきなり取得できる方法とは!?

アメックス・プラチナカードの入手方法は、基本的にインビテーションが今でもオススメです。※実績が無い状態での申し込みは、条件によっては落とされかねないため。

ですから、まずアメックス・グリーンカードやゴールドカードを所有してから、一定時間経過しているのが望ましいです。

しかし、2018年3月から、アメックスからのインビテーション以外にも、いきなりアメックス・プラチナカードを作れる道ができました。

それが、アメックス・プラチナカード所有の会員からの紹介です。

以前からアメックス・センチュリオン会員の方からの紹介であれば、アメックス・プラチナカードに申込むことができました。

当サイトでは特別に紹介によっても、申込が可能です。

当サイトからの申し込み限定で、通常40,000ボーナスポイントが最大60,000ポイントとなるので確実にお得でしょう。

これ以外でどうしてもプラチナカードを所有したい場合は、プラチナ会員以上の知り合いを探すと良いでしょう。

アメックス・ゴールドカードとの違いを検証

アメックス・ゴールドカードであっても、ステータスとしては十分ですが、それでもアメックス・プラチナカードと比較すると、若干の見劣りがあります。

ここでは、ゴールドカードとプラチナカードの比較を、以下の4つの観点で行なってみます。

- 入手方法

- 家族会員の年会費

- ポイント還元率

- 国内と国外の海外旅行保険

上記の4つのポイントで比較していきましょう。

①入手法

アメックス・ゴールドカードは、アメックスHPから直接申込むことができます。

つまり、これまでにアメックス・グリーンカードなどの利用履歴がなかったとしても、申込みは可能ということです。

もちろん申込後に審査を受ける必要があるので、必ずしもカードを所有できるというわけではありません。

それに対し、アメックス・プラチナカードは個人が直接カードの申込みを行うのは非常に危険です。(※カードの利用実績がない分、必要な年収が跳ね上がる為)

アメックスカードの利用履歴がある方は、アメックス側からインビテーションカード(招待状)が届くいた状態での申し込みはベストです。

もしくは、利用履歴に自信があるなら、ゴールドカード会員のデスクに電話をして交渉してみるのも1つの方法です。

他には、すでにアメックス・プラチナカードかセンチュリオンを所有している方からの紹介によっても申込ができるようになります。

つまり、入手方法の難易度がまったく異なっているという事になるでしょう。

②家族カードの年会費

アメックス・ゴールドカードの家族カード年会費は、1枚目まで無料、2枚目以降は1枚につき12,000円(税別)になります。

家族が増えれば年会費が高くなってしまいます。

仮に4人家族であれば、本会員29,000円と家族2人分24,000円で、合計53,000円(税別)が年会費となります。

アメックス・プラチナカードの家族会員の年会費は、4枚目まで無料です。

先ほどのケースで言えば、アメックス・プラチナカードは家族4人でも、本会員の年会費143,000円(税込)のみとなります。

1枚しか発行しないのであれば、年会費の差はかなり大きくなりますが、枚数が増えてくると年会費の差はかなり少なくなるでしょう。

③ポイント還元率

ポイント還元率は、アメックス公式HPの説明によると、ゴールドカードとプラチナカードの間に差はありません。

アメックス・ゴールドカードでは、加盟店のコンビニやレストラン、公共料金、ガソリンスタンドでカード支払いにすると100円につき1ポイントが貯まります。

つまり1%還元ということになるでしょう。

アメックス・プラチナカードでも、ゴールドと同様に加盟店での利用の場合、100円につき1ポイントが貯まります。

やはり還元率1%という事になります。

大きく異なる点は、プラチナカードの場合、メンバーシップ・リワード・プラス ボーナスポイントプログラム加入が無料です。

このプログラムは、ポイントの有効期限が無期限となり、また対象加盟店での利用によってポイント還元率が3%になります。AmazonやYahooショッピング、ITunesストア、JAL、HIS、アメリカンエキスプレストラベルなどが対象となるので比較的範囲も広く高還元率でポイント(マイル)を貯めることが可能です。

さらに現在は『外貨建て決済でのボーナスポイントプログラム』に参加できることができ、外貨建てでの決済は還元率3.0%で貯めることができるのです!

アメックスプラチナの入手を視野に入れている方は、出張や投資など外貨での取引も多くなりがちなのでかなりのポイントを手に入れるチャンスですよ。

④国内/海外旅行保険

海外旅行保険を次の6つの項目で比較してみましょう。

- 死亡後遺障害

- 傷害治療費用

- 疾病治療費用

- 賠償責任

- 携行品損害

- 救援者費用

死亡後遺障害は、ゴールドカード・プラチナカードは共に自動付帯5,000万円、利用付帯1億円です。

つまり死亡後遺障害では、2枚のカードに差はありません。

傷害治療費用は、プラチナカードでは自動付帯・利用付帯共に、1,000万円となります。

それに対しゴールドカードでは自動付帯200万円、利用付帯300万円なので、700万円から800万円の差があります。

海外旅行保険では、通常500万円から1,000万円の傷害保険が必要とされているので、ゴールドカードのみでは不安が残るでしょう。

疫病治療費用は、共に傷害治療費用と同じ保険内容なので、やはりプラチナの優位性は揺るぎません。

賠償責任費用は、自動付帯・利用付帯に関わらずプラチナカードでは最高5,000万円、ゴールドカードでは4,000万円と規定されています。

携行品損害については、自動付帯・利用付帯に関わらずプラチナカードでは最高100万円、ゴールドカードでは50万円と規定されています。

この面でも、やはりプラチナカードの方が有利な保険内容です。

救援者費用については、プラチナカードでは自動付帯・利用付帯に関わらず最高1,000万円、ゴールドカードでは自動付帯300万円・利用付帯400万円です。

プラチナカードの方が、圧倒的に優れた保険内容と言えるでしょう。

アメックスのゴールドとプラチナカード実際どんな感じ!? 口コミでメリット、デメリットを紹介!

アメックス・プラチナカードとゴールドカードでは、どちらも高いステータスになります。

では実際にカードを所有しておられる方は、どのような感想を持っておられるでしょうか?

実際のクチコミ情報を見てみましょう。

どちらのカードを選択するのか、参考にしていただけると思います。

アメックス・ゴールドカード利用者の評価

ここではアメックス・ゴールドカードの口コミ情報をまとめていきます。

ゴールドカードでも、高級なレストランで使用すると1人分の食事代が無料になるので、とても良いサービスだと思います。(30代男性)

ただステータスだけを考えるなら、やっぱりプラチナカードに勝るものはないので、今後カードの変更をしていこうと考えています。

もちろんゴールドカードに不満があるわけではありません(40代男性)

しばらく使っていたら、プラチナカードのインビテーションが来たので、切り替えを検討中!(40代女性)

このようにアメックス・ゴールドカードを利用しておられる方のほとんどは、使い勝手やステータスに満足しておられるようです。

アメックス・プラチナカード利用者の評価

ここからはアメックス・プラチナカードを利用しておられる方の口コミをご紹介します。

以前は年会費が高いかなと感じていましたが、実際に使用してみると、年会費分の価値は十分あると思います。

わたしには秘書がいないので、出張時のチケットやホテルの手配を完璧にしてくれるコンシェルジュの存在はかなり大きいです!(40代女性)

真夜中に急に当日の主張が決まった時、ホテルと航空券の手配をコンシェルジュに依頼しました。

ホテルの金額も2万円以下、チケットも大体の要望を伝えたところ、こちらの希望通りメールで所定の時間までに送ってくれました。

ホテルも航空券も全く問題なく取れて安心していたところ、現地の方にその日は飛行機もホテルも取りにくい日だったと聞き、本当に感謝しました。(50代男性)

英語が苦手な私達は、本当に不安でいっぱいでしたが、カードデスクに連絡したところ、すぐに対応できる病院を見つけてくれ、予約をお願いしました。

プラチナカードの保険は、最高1,000万円までなので、費用の支払いも心配なく病院に行き、きちんと治療を受けることができ、本当に良かったです。(30代女性)

このようにアメックス・プラチナカードを所有している方の多くは、プラチナカードのコンシェルジュの対応に満足しておられるようです。

海外旅行中に病気になった時でも、1,000万円まで対応していることは、かなり大きなメリットになると言えるでしょう。

利用目的別おすすめカードは?

アメックス・プラチナカードとアメックス・ゴールドカードは、どちらも優れたクレジットカードです。

どちらのカードであっても、ステータス的には十分なレベルと言えるでしょう。

どちらのカードを選択する方が良いのかは、目的によって異なってくるかもしれません。

- 年会費

- ステータス

- コンシェルジュサービス

- 海外への出張や旅行の頻度

年会費のみを考えてアメックスカードを選ぶとすると、やはりプラチナカードの年会費はネックになるかもしれません。

アメックス・ゴールドカードの年会費が29,000円に対し、アメックス・プラチナカードは143,000円(税込)です。

年会費を抑えたいという方であれば、アメックス・ゴールドカードの方が良いかもしれません。

ステータスという面では、やはりプラチナカードの方が何倍も優れています。

センチュリオンがアメックスカードでの最高ランクになりますが、国によってはプラチナカードが最高ランクになります。

さらにゴールドカードの発行枚数が26万枚に対して、プラチナカードは35,000枚ほどしかありません。

この35,000人の1人になるというステータスは、かなり大きいと言えるでしょう。

コンシェルジュサービスは、プラチナカードでのみ受けられるサービスです。

このサービスをメインに考えておられる方は、やはりゴールドカードではなくプラチナを選択される方が良いでしょう。

海外への出張が多い方は、プラチナカードの方を選択する方が良いかもしれません。

海外旅行保険の面で、プラチナカードとゴールドカードではかなりの差があります。

また付帯しているプライオリティパスの面でも、プラチナカードの方が優れていると言えるでしょう。

プラチナカードに付帯するのは、使用制限のないプライオリティカードなのに対し、ゴールドカードに付帯するプライオリティパスはスタンダードという年間2回まで無料というものです。

空港ラウンジを利用する機会が多い方は、プラチナカードの方がお得です。

プラチナカードは特別な一枚になる

アメックス・ゴールドカードは、非常に優れたクレジットカードであり、日本国内においてゴールドカードの面で上にいくカードはないでしょう。

このカードに問題があるわけではありませんが、可能性があるならプラチナカードの取得を検討してみるのも良いかもしれません。

2018年から変更された、金属製のプラチナカードは見た目も非常に優れており、カード発行枚数からも特別な一枚と言うにふさわしいカードです。

コンシェルジュサービスもアメックス・プラチナカードにしか付いていない特別なサービスと言えるでしょう。

最高のステータスと利便性を求めるなら、やはりアメックス・プラチナカードがおすすめになります。